(卓创资讯分析师张超)

【导语】10月份钢铁产业链各产品在价格运行趋势均呈现上行。伴随价格的上行,各产业链条开工率及利润也有了较显著的恢复。展望11月份,终端产业的需求释放情况,以及冬储意向或将决定市场价格走向。

钢材产业链价格变化及传导逻辑:环比上涨显著 而同比仍存差距

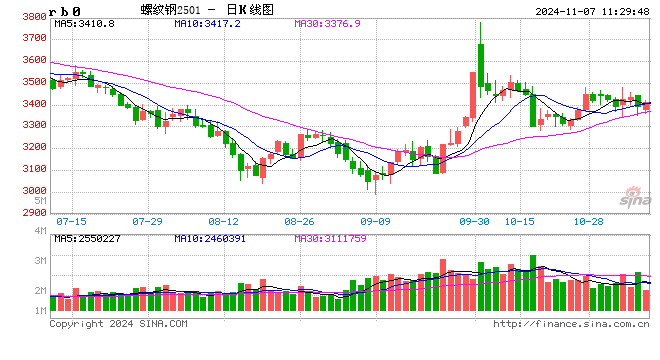

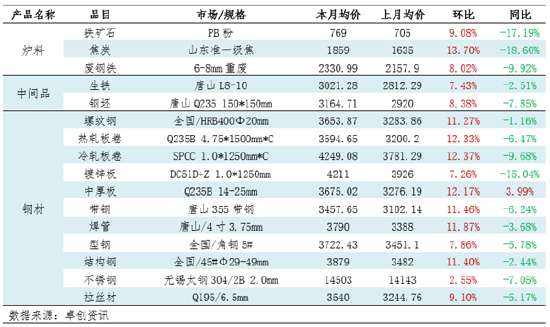

价格方面,原料产品中焦炭价格涨势明显,10月山东准一级焦1635元/吨,环比上涨13.70%;废钢铁及铁矿石紧随其后,上涨约8-9%;主要成品材价格上涨,螺纹钢全国10月全国均价为3283.86元/吨,环比上涨11.27%,同比仅下跌1.16%;板卷类产品表现各异,中厚板本月环比涨12.17%,同比涨3.99%。而镀锌板本月虽环比涨7.26%,同比却下跌了15.04%。这体现了不同品种年内的相对强弱。

10月钢铁产业链产品价格走势均上调为主,原料及主导钢材产品的价格环比涨幅多在9%-12%,反映出本月市场心态的快速修复。而对比去年同期而言,当前价格仍显著低于2023年同期水平。多数产品同比跌幅在5%-9%,仅中厚板价格同比翻红,这与去年中厚板价格的低基数效应有关。10月份钢材产品价格上涨的原因主要有以下几点:

其一、市场预期的改善。9月底政府部门发布了一揽子的增量政策。包括了扩大国内需求,加大宏观逆周期调节力度,促进房地产市场止跌回稳等等措施。刺激了市场预期的转变,使得原本处于下跌通道的期货盘面表现止跌反弹,从而带动了现货价格的上涨。从预期交易角度来讲,黑色系期货在年内处于长期的下跌通道之中,市场也存在技术性回调的需求,政策的发布助推了这种需求的释放,使得此轮反弹的力度较为强劲。

其二、传统旺季带来的需求兑现。“金九银十”钢材市场传统需求旺季。首先是气候条件相对适宜,尤其是在北方地区,夏季高温和雨季的影响减弱,冬季寒冷尚未到来,这为建筑工地提供了良好的施工环境。因此,建筑、基建等工程项目在这段时间内往往会加快施工进度,从而增加对钢材的需求;其次,“金九银十”期间,政府通常会加快推动重点项目的开工和建设,以确保年度经济目标的实现。

表1 钢铁产业链各产品月均价运行情况(单位:元/吨)

钢材上下游产业链开工负荷变化:主流产品开工增加

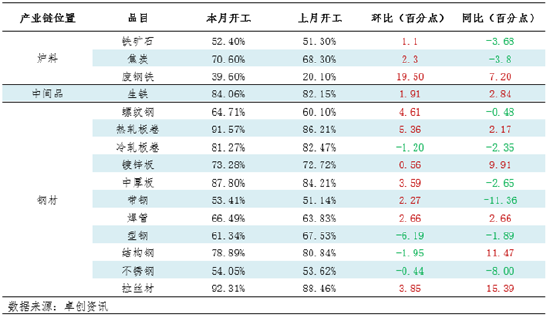

伴随价格的上涨,各产品的利润空间都有不同程度的恢复。与此同时,各产品产线开工率也有一定提振。根据卓创资讯监测数据,主要钢材品种的产线开工率增加约2到5个百分点。

具体来看,原料端,废钢铁电炉开工率变动较为显著。10月份统计的重点样本钢企的电炉平均开工率为39.6%,较上月提升了19.5个百分点,较去年同期提升了7.2个百分点。主要原因则是,9月底以来,成材价格快速上涨,而废钢铁的价格涨势则相对滞后。对于独立电弧炉企业来说,成本的涨幅不及成材,钢厂利润快速修复,使得钢厂更有开工积极性。

对于其他产品来说,开工率波动幅度相对较窄。但总体开工率的波动趋势向上,反映了10月份生产企业端存在较强的生产积极性,钢铁行业景气度有所上升。

表2 钢铁产业链各产品开工率变化情况

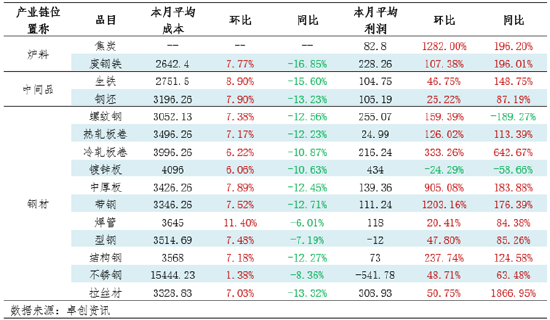

钢铁产业链毛利润变化对比:成本、利润齐增

10月份,钢铁产业链条所有产品的成本均环比上移;几乎所有产品的利润环比呈现增涨。而成本的涨幅普遍小于利润的涨幅。

根据卓创资讯的监测数据,主要钢材品种的成本环比涨幅多在6%-8%,而同比仍下跌10%-12%。这说明,原料端产品的价格在10月上涨幅度有限;而相对来看,主要产品的利润涨幅却较为显著,譬如螺纹钢10月份平均利润为255.07元/吨,环比增涨了159.39%;冷轧板卷的利润216.24元/吨,环比涨333.26%;带钢利润的环比涨幅甚至达到了1203.16%。且几乎所有产品的利润同比表现上涨,从成本和利润同比表现差异来看。10月份原料端和成材端价格表现差异显著。

表3 钢铁产业链各产品成本/利润变化情况(单位:元/吨)

2024年11月钢铁产业链产品走势预测:价格重心窄幅上移

供应方面来看,目前成材库存去化较为显著,且伴随后期利润的回撤,部分钢企或考虑降低开工率,钢材产量或逐步下降,供应曲线呈现渐弱运行,对于现货钢材的价格将会起到托底支撑的作用。

需求方面,进入采暖季,北方天气转寒,工地项目开工率下降,对于建筑类用钢需求量减少。而对于制造业来说,制造业活动在11月通常会有所放缓,尤其是汽车、家电等行业,由于年末备货需求减少,对板材的需求可能减弱。但目前仍需着重关注四季度下游及中间商冬储备货的意向。目前粗略调研来看,约有6成左右的参与者表示今年不参与冬储。

其他宏观因素,目前11月份存在较多宏观预期 ,11月份美国总统选举及美联储再次降息的幅度,成为近期市场关注的焦点。这些因素或对阶段内资金盘面产生影响,从而扰动现货价格。

综合来看,预计11月份钢材总体需求承压,宏观因素存在不确定因素,预计11月份钢材价格震荡调整为主,价格重心或窄幅上移。